争相布局!这类业务太吃香,13家金融机构出手

多位业内机构和人士对此表示,基金托管业务有利于提升各类金融机构与基金公司之间的业务黏性,实现多业务链条增收和业务多元化,具备较大的商业价值。但在“二八分化”的基金托管市场,新入局者还需要从差异化竞争、做好业务联动等方面,不断提升业务上的综合能力。

增强业务黏性、提升商业价值

13家金融机构布局基金托管业务

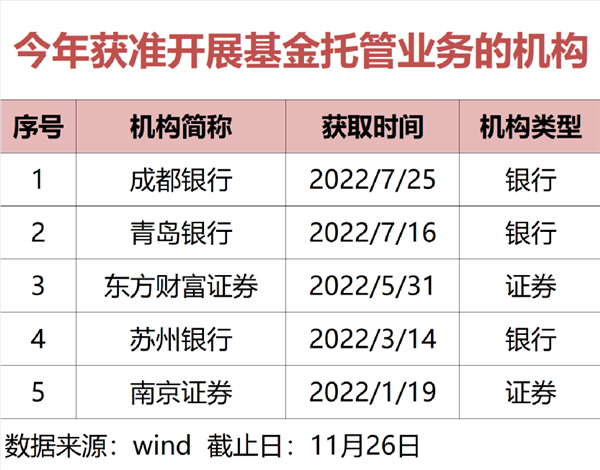

证监会官网显示,截至11月26日,2022年以来陆续有东兴证券、法国巴黎银行(中国)有限公司、长沙银行等8家机构申报基金托管资格,超过了去年的5家。同时,今年也陆续有成都银行、青岛银行、苏州银行等三家银行,东方财富证券、南京证券两家券商拿到基金托管资格批文,获得基金托管业务展业的“通行证”,也远远超过了去年获批的1家。

谈及众多金融机构争相申报基金托管资格的现象,一家获批券商机构业务负责人表示,公司积极申请基金托管业务,可增强与机构客户之间的业务粘性,助力机构业务快速发展,全面提升机构客户服务维度。同时,通过增强内部协同能力开展多元化业务,谋求机构开户、投资咨询、融资融券、FOF等业务机遇,有利于打造综合服务平台。

汇成基金研究中心也表示,一方面,银行和券商具有基金托管人资格,与基金公司之间的业务黏性将强于没有基金托管资质的同业机构。另一方面,开展托管业务也有助于实现金融机构多业务链条增收。基金托管业务属于机构中间业务,通过收取账户管理服务费创造收入,增加收入来源,在机构业务竞争趋于白热化的背景下,增收而不损耗资本、总体风险可控,对于优化收入结构和业务范围裨益良多。

上海证券基金评价研究中心高级分析师池云飞也认为,一是拥有基金托管资格有利于机构推动自身机构业务、销售业务、自营业务的发展;二是相较于管理基金,托管这门生意的门槛、成本和运作难度更低,其中的商业价值较大。

“托管业务的商业价值是各家机构争相布局的重要原因。”池云飞称,目前托管费用平均为基金管理费用的21%,换句话说公募管理人赚100元管理基金的钱,托管机构就能赚21元托管的钱。而当前头部托管机构的托管收入可以达到头部基金公司的管理收入的一半甚至以上。

从公募基金托管市场的整体收入情况看,截至2022年6月末,全市场公募基金托管费收入152.64亿元,是五年前的2.86倍,并实现了近五年的持续快速增长。

此外,部分机构还从业务多元化角度,挖掘托管业务在财富管理业务领域的竞争力。

汇成基金研究中心表示,托管业务牌照有利于银行和券商机构业务的多元化,可以通过托管业务拉动机构开户、FOF等业务的机遇。托管业务与其他财富管理业务存在紧密联系,在未来机构业务竞争中,包含牌照资格在内的业务多元能力,以及公司内部协同能力,可能成为银行和券商在同行竞争中的利器。

据悉,作为公募基金市场生态的重要组成部分,基金托管人具有安全保管全部基金资产、执行基金管理人投资指令、监督基金管理人的投资运作,以及对基金管理人计算的基金资产净值和编制的财务报表进行复核的职责,是公募基金独立托管的重要一环。

“龙头效应”较为显著

多举措提升托管业务竞争力

虽然托管市场业务诱人,发展前景也较为可观,但目前基金托管业务“龙头效应”较为显著,后入局者面临的业务拓展挑战也不容小视。

Wind数据显示,截至2022年三季度末,全市场1万只基金托管总规模26.43万亿元。然而,基金托管市场的“龙头效应”也非常显著,工商银行、建设银行托管总资产都超过3.2万亿元,兴业银行、招商银行等机构托管资产也超过2万亿,前十大托管机构管理总资产就超过20万亿元,市场占比超过80%。

谈及基金托管市场的“龙头效应”,池云飞表示,目前基金托管市场是典型的“二八分布”,20%的头部机构占有了约80%的市场份额,这些机构主要为大型股份制商业银行,具有明显的渠道优势、业务优势,新入局的中小型银行、证券公司等机构仍然存在不小差距,会面临一定挑战。

汇成基金研究中心也认为,目前基金托管业务“龙头效应”较为显著,银行占据基金托管行业绝对份额,截至2021年末,银行托管基金资产市占率为97.96%。如果机构布局落后,可能就难以进入这个市场,近年来工商银行、建设银行、兴业银行等头部机构的托管规模占比还在持续提升。

“尽管竞争越来越激烈,但托管业务的发展空间还是很大。”汇成基金研究中心相关负责人表示,在我国经济转向高质量发展、拓展直接融资规模的背景下,资管产品未来的规模还会进一步增长,基金托管业务的发展空间依然广阔,因此包括基金在内的资管产品托管业务,未来将是一块非常大的蛋糕。

以公募基金为例,2012年至2021年,公募基金数量复合年均增长率为22.82%,基金资产净值复合年均增长率为24.71%,而私募基金每月备案产品数量和产品设立规模也较为可观,我国的基金行业依然处于快速发展时期。

事实上,由于基金托管业务通常与基金销售绑定在一起,托管机构的基金销售能力也受到基金管理人的高度重视。针对后来者布局托管市场,多位业内人士也建议,可以从自身资源禀赋角度开展差异化布局,做好业务联动等,以增强自身在托管业务上的竞争力。

池云飞表示,对于新晋托管机构,可以尝试借助自身的优势进行差异化竞争。例如,区域银行可以借助区域优势做细分市场,券商等机构可以借助投研特点做进一步服务下沉。

汇成基金研究中心也表示,目前托管业务的竞争环境中存在“以销定托”的情况,对于后进入的银行来讲,可以在基金代销上加大投入,提升基金销售能力,从而增强自身在托管业务上的竞争力;对于后进入的券商来讲,应从专业化角度加强和其他业务的联动,打造全方面的服务能力,并发挥系统优势,从而争取获得更多的托管业务份额。同时,可以通过和部分代销能力强的第三方基金销售公司合作,弥补自身销售能力的短板。

“整体来看,托管业务需要与公司其他业务有效联动,比如托管和代销联动、托管和投研服务联动、托管和佣金服务联动等,将托管业务作为公司综合金融服务的一环,将公司多个业务条线形成合力,相互配合,通过一站式综合服务提升客户体验,带动托管业务发展。”汇成基金研究中心相关负责人称。

免责声明:以上内容(如有图片或视频亦包括在内)为本站用户上传并发布,本站仅提供信息存储服务。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,如有侵权违规信息请联系删除。