暴涨60000亿!A股迎来大反攻,外资巨头再唱多!

11月以来,中国股市的表现几乎领跑全球,MSCI中国指数已累计上涨超22%,A股所有上市公司的总市值合计增长超60000亿元。在此背景下,国际投行巨头高盛集团最新发布的报告引发关注,高盛在报告中预计,MSCI中国指数和沪深300指数未来12个月的回报率均为16%,若计入汇率因素,二者的回报率将分别达19%、21%。

同时,桥水基金创始人瑞·达利欧、资管巨头富兰克林邓普顿新兴市场股票团队中国股票组合经理Michael La、瀚亚投资首席投资官Bill Maldonado也纷纷看多中国市场。随着预期改善,外资也正在增加对A股市场的配置力度,北向资金已连续6个交易日净买入,本周累计加仓超320亿元,创年内次高。

当前,美国政坛面临的不确定性风险正在迅速上升。11月18日,中国新闻网援引美联社报道,当地时间11月17日,刚刚夺回众议院控制权的共和党宣布,将对民主党人和拜登家族进行调查。美国媒体评价称,在一定程度上,这一系列动作可以视为共和党人为前总统特朗普的“复仇”。

外资唱多的信号

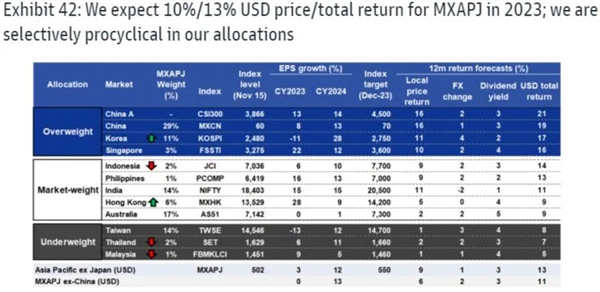

近日,国际投行巨头高盛集团在最新发布的报告中指出,随着中国市场的反弹和韩国预期中的复苏,亚洲地区股市的“领头羊”可能将会从东盟、印度市场“向北转移”,维持沪深300指数和MSCI中国指数的“增持”评级。

高盛策略师Timothy Moe在报告中预计,MSCI中国指数和沪深300指数未来12个月的回报率均为16%,若计入汇率因素,其回报更是高达19%和21%。

高盛对沪深300指数明年年底的目标位为4500点,预计2023年财年沪深300公司每股收益将同比增长13%。

同时,高盛还将中国香港市场评级从“减持”提升至市场权重,将韩国市场的评级上调至“增持”。

高盛在报告中提示,利率、经济增长和美元等全球经济背景带来的挑战可能在2023年第二季度有所改善。

另外,印尼、泰国与马来西亚市场被高盛看空,在报告中,高盛将印尼股市的评级从“增持”下调至“市场权重”,将泰国和马来西亚下调至“减持”。

值得一提的是,自11月以来,中国股市的表现几乎是领跑全球。其中,MSCI中国指数在11月内已累计上涨超22%,而MSCI全球指数涨幅则不到5%。

从市值维度来看,截至11月18日收盘,A股所有上市公司的总市值合计为852710亿元,相较于11月初,合计增长了60565亿元。

强劲反弹后,越来越多的华尔街机构看好中国股市前景。

近日,桥水基金创始人瑞·达利欧(Ray Dalio)在最新采访时指出,当前可以在中国市场上找到一些极具价值的资产,大部分抛售已经过去了,不管怎样,投资者都应该投资中国,因为中国是全球第二大经济体,投资者可以通过投资中国来提高多样化投资的程度。

同时,桥水基金的投资也验证了其观点,据最新披露的13F持仓报告显示,今年第三季度,桥水基金增持了拼多多、蔚来等中概股,目前拼多多已成为桥水基金美股投资中的第12大重仓股。

另外,资管巨头富兰克林邓普顿新兴市场股票团队中国股票组合经理Michael Lai也表示,中国股票市场的整体估值目前已处于历史低位,这种状态不会持续太久。“相对全球其他市场,我们对中国股市可能展现出的投资前景表示乐观。”

瀚亚投资首席投资官Bill Maldonado也表示,最糟糕的情况已经被市场消化,中国股市未来有较大的上行空间。

随着预期的改善,外资也开始增加对A股市场的配置力度。11月18日,北向资金再度净买入51.2亿元,连续6日净买入,本周累计加仓超320亿元,创年内次高。

拜登危险?

中期选举之后,美国再次迎来“分裂”的国会,美国政坛面临的不确定性风险随之迅速上升。

11月18日,中国新闻网援引美联社报道,当地时间11月17日,刚刚夺回众议院控制权的共和党宣布,将对民主党人和拜登家族进行调查。共和党内的部分议员甚至提出,要弹劾总统拜登及其政府官员。

报道称,共和党众议员在新闻发布会上表示,总统拜登与他的儿子亨特一起积极参与海外商业交易。共和党众议员詹姆斯‧科默(James Comer)和吉姆‧乔丹(Jim Jordan)主持新闻发布会,他们随后讨论了调查联邦执法政治化问题和拜登商业事务的计划。

科默强调称,这项调查将涉及回答下列问题:美国总统的家人是否犯有欺诈行为;是否违反了关于腐败和外国代理人的法律;是否参与了洗钱阴谋。

科默还要求提供有关拜登家族商业往来的信息,并重点调查拜登的儿子亨特·拜登,以及拜登的其他助手和家庭成员是否犯有欺诈、逃税、洗钱和违反《外国代理人登记法》、《反海外腐败法》等行为。

另外,吉姆·乔丹团队还公布了一份长达1000页的信件汇编,要求对美国司法部和FBI的一些政治决定进行调查,特别是要调查这些司法部门是否针对美国保守派政客及活动人士等进行了骚扰。

特朗普的忠实拥护者、共和党议员玛乔丽·泰勒·格林(Marjorie Taylor Greene)甚至已经提出了针对拜登的弹劾决议。

据美国有线电视新闻网(CNN)报道,白宫方面已就此事回应称,共和党的这些调查出于政治动机,是在浪费时间。

美国媒体评价称,在一定程度上,这一系列动作可以视为共和党人为前总统特朗普的“复仇”。此前,民主党人一直针对特朗普进行多项调查和审讯,并且在特朗普在任期间,民主党控制的众议院曾两次对特朗普发起弹劾,但最终未在参议院被定罪。

“华尔街大鳄”狂赚140亿

亿万富翁投资人、美国对冲基金大鳄比尔·阿克曼(Bill Ackman)通过押注美国利率上升,赚取了丰厚的回报。

截至当地时间11月17日,其掌管的潘兴广场资本管理公司(Pershing Square Capital Management)于2022年内通过押注利率上升便获利近20亿美元(约合人民币145亿元)。

其实,自2021年开始,阿克曼便已选择押注美国利率上升。阿克曼认为,美国通胀率上升将迫使美联储加息。为此,潘兴广场投入了1.8亿美元用于利率掉期,并于2022年早些时候出售,抛售价值为14.5亿美元,获利12.7亿美元。

随后,他进行了第二、三次掉期利率对冲。第二次平仓时,他拿回13亿美元资金;第三次阿克曼花费2.4亿美元押注,目前合约价值已上涨至4.46亿美元。

当地时间11月17日,阿克曼在季度电话会议中坦言,如果一直持有最初的投资,潘兴广场将赚取更多利润。

但受股票头寸的亏损影响,潘兴广场今年的总体业绩仍录得亏损,总体回报率为-8%,对冲基金中的股票头寸价值下跌了约22%。而对美联储加息、利率上升的押注,给基金贡献了13个百分点的正回报,从而抵消了部分损失。

截至目前,潘兴广场管理着约110亿美元(约合人民币800亿元)的资产。在17日的电话会议中,阿克曼仍押注美国利率将继续上升,当前的利率“明显低于预期水平”。他对美联储降低通胀的能力表示怀疑,并认为,美国通胀将结构性上涨,将继续对美股构成威胁。

当地时间11月17日,美联储的“大鹰派”、圣路易斯联储主席布拉德通过展示一份演示文件警告称,即使在相对宽松的鸽派假设下,目前美联储的政策利率仍未达到“足够的限制性水平”。这意味着,美国政策利率将需要进一步提高。

布拉德的文件清晰显示,限制性利率区间可能在5%至7%之间——在鸽派假设下,利率的限制性水平将达到5%,而在鹰派假设下,限制性水平将超过7%。

随后,市场对美联储利率峰值的预期迅速大幅回升至5%以上,对出现经济衰退后开启降息周期的预测时间也有所推迟,美股和美债应声下跌。

免责声明:以上内容(如有图片或视频亦包括在内)为本站用户上传并发布,本站仅提供信息存储服务。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,如有侵权违规信息请联系删除。